Wenn Sie Ihr Haus oder Ihre Wohnung als Sicherheit verwenden, können Sie von niedrigeren Zinssätzen profitieren. Verstehen Sie, wie diese Modalität funktioniert und welche Vorteile sie hat.

Der Kredit mit Sicherheiten ist eine Kreditform, mit der Sie große Geldbeträge mit langen Rückzahlungsfristen und sehr niedrigen Zinssätzen beantragen können. Er ist in den USA und in Europa sehr beliebt. Diese Art von Darlehen wird häufig verwendet, um teure Schulden zu tilgen, in ein Unternehmen zu investieren und persönliche Projekte zu verwirklichen, wie z.B. ein Studium, den Umbau des Hauses oder eine Heirat.

Der Kredit mit Immobiliensicherheiten hat seinen Namen genau deshalb, weil eine Immobilie als Garantie für die Zahlung der Raten verwendet wird. Auf diese Weise signalisiert der Kunde dem Finanzinstitut, dass er kein Ausfallrisiko darstellt, und kann sich so Geld zu einem niedrigen Zinssatz leihen. Daher ist eine der Voraussetzungen für diese Art von Kredit, dass eine Immobilie auf den Namen der Person eingetragen ist, die den Kredit beantragt und den Vertrag unterzeichnet. Dabei kann es sich um ein Wohn- oder Geschäftshaus handeln.

Während der Laufzeit des Kredits wird die Transaktion registriert, aber die Immobilie verbleibt im Namen des Eigentümers und er kann die Immobilie nutzen, indem er dort wohnt oder sie gewerblich vermietet. Es besteht keine Notwendigkeit, die Immobilie zu räumen. Technisch ausgedrückt heißt das, dass die Immobilie bis zum Ende des Vertrages an das Finanzinstitut veräußert bleibt.

Der Kunde hingegen hat direkten Besitz an dem Vermögenswert, d.h. er kann ihn nutzen, wird aber erst wieder Eigentümer, wenn er alle Kreditraten bezahlt hat. Werden die Raten jedoch nicht gezahlt, läuft er Gefahr, den Vermögenswert dauerhaft zu verlieren. Normalerweise wird dieses Verfahren zur Wiederinbesitznahme der Ware erst eingeleitet, wenn mindestens drei Raten im Rückstand sind. Das Finanzinstitut setzt sich jedoch in der Regel mit Ihnen in Verbindung, um zu versuchen, die Schulden neu zu verhandeln.

Inhaltsverzeichnis

Kredit mit einer Immobilie als Sicherheit

Auch bekannt als „Home Equity“, Refinanzierung und Hypothek, ist der Home Equity Kredit die Kreditlinie mit den besten Zinssätzen auf dem Markt. Wie der Name schon sagt, wird eine Immobilie als Zahlungsversprechen akzeptiert, um den gewünschten Kredit zu erhalten. Obwohl jede Institution ihre eigenen Regeln hat, werden im Allgemeinen Wohn- und Gewerbeimmobilien, neue, gebrauchte, abbezahlte und sogar finanzierte Immobilien akzeptiert. Im letzteren Fall ist die einzige Voraussetzung der meisten Institute, dass mindestens 50 % des Kredits bereits abbezahlt sind. Es ist wichtig zu wissen, dass es derzeit nur möglich ist, einen Kredit mit Immobiliensicherheiten zu beantragen.

Was ist der Unterschied zwischen einem gesicherten Darlehen und einer Hypothek?

Die Hypothek erfordert ebenfalls einen Vermögenswert, um das Erlöschen der Schuld zu sichern, aber das Verfahren ist viel bürokratischer. Es gibt viele rechtliche Hindernisse, die den Vorgang ineffizient und unrentabel für das Unternehmen machen. Wenn ein Schuldner eine Immobilie verpfändet, um einen Kredit zu erhalten, verbleibt diese Immobilie in seinem Namen. Dies würde es dem Finanzinstitut erschweren, die Immobilie im Falle der Nichtzahlung der Schulden wieder in Besitz zu nehmen. Ob das Unternehmen die Immobilie wirklich wieder in Besitz nehmen muss, hängt von der Entscheidung des Gerichts ab. Der Prozess kann Jahre dauern, um den Verlust wieder einzutreiben.

Kann ich mein Haus verlieren?

Ja, das kann passieren, wenn der Kunde die Ratenzahlungen einstellt. Der Prozess der Beschlagnahmung des Eigentums des Kunden ist für die Bank jedoch sehr kostspielig. Daher ist dies die letzte Option für das Institut. Darüber hinaus besteht für den Kreditgeber immer noch das Risiko, dass er nicht den gesamten an den Kunden belehnten Betrag zurückerhält. Wenn die Immobilie versteigert wird, wird der Verkaufswert zur Tilgung der Schulden verwendet, und der Rest wird an den Eigentümer zurückgegeben. Die Bank macht also keinen Gewinn mit dieser Operation.

Sie sollten auch bedenken, dass ein unbenutztes Vermögen keine Zinsen einbringt. Ganz zu schweigen von der Möglichkeit, dass die Bank lange braucht, um die Immobilie loszuwerden oder sie gar nicht erst verkauft. Das bedeutet nicht, dass der Kunde sich entspannen und seine Verpflichtungen nicht erfüllen kann. Es besteht immer noch das Risiko, die Immobilie zu verlieren und die Schulden zu begleichen.

Verwendung eines Fahrzeugs als Sicherheit

Der Kredit mit Fahrzeugsicherheiten ist eine ausgezeichnete Option für diejenigen, die einen Kredit mit niedrigeren Zinsen und höheren Beträgen erhalten möchten. Er hat jedoch einige Besonderheiten, die Sie beachten müssen. Hier nehmen Sie einen Kredit auf und bieten Ihr Fahrzeug als Sicherheit für die Zahlung an. Da das Ausfallrisiko sehr gering ist, können die Institute Zinssätze anbieten, die deutlich unter den Marktzinsen liegen, insbesondere im Vergleich zu Privatkrediten. Der Gesamtbetrag des Kredits wird auf der Grundlage des Wertes Ihres Fahrzeugs berechnet. Abhängig von bestimmten Kriterien wie Marke und Nutzungsdauer kann der Kredit zwischen 50 % und 90 % des Fahrzeugwerts liegen.

Außerdem ist es wichtig zu wissen, dass das Auto auf den Namen des Kreditnehmers zugelassen und abbezahlt sein muss. Wenn Sie also verheiratet sind und einen Kredit aufnehmen möchten, bei dem Ihr Fahrzeug als Sicherheit dient, kann es nicht auf den Namen Ihres Ehepartners zugelassen werden. Von dem Moment an, in dem der Vermögenswert als Sicherheit angeboten wird, hat das Finanzinstitut mehr Vertrauen in den Kunden und aus diesem Grund sind die Zinssätze tendenziell niedriger. Dennoch kann die Kreditwürdigkeit nicht nur Einfluss auf die Frage der Zinsen haben, sondern vor allem auf die Entscheidung, ob der Kredit gewährt wird oder nicht. Außerdem wird trotz der Garantie für das Fahrzeug in der Regel auch ein Einkommensnachweis des Kreditnehmers verlangt.

Aber natürlich wird nicht nur das Profil des Kunden bewertet. Die Finanzinstitute bewerten das angebotene Fahrzeug auch durch eine Inspektion, bei der die folgenden Faktoren berücksichtigt werden:

- Herstellungsjahr

- Kilometerstand

- Zustand der Erhaltung

- Marktwert

Je neuer und gepflegter Ihr Auto ist, desto höher ist der Kreditbetrag und desto niedriger sind die Zinssätze. Je älter und schlechter gewartet Ihr Auto ist, desto niedriger ist der Kreditbetrag und desto höher sind die Zinssätze.

Was sind die Vor- und Nachteile dieser Kreditart?

Vorteil – Niedrigere Zinssätze

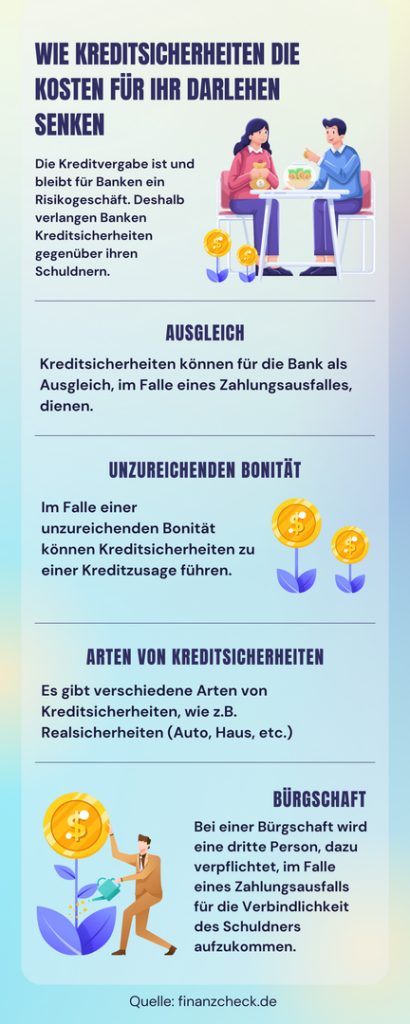

Normalerweise funktionieren Kredite nach folgendem Prinzip: Je größer das Ausfallrisiko, desto höher die Zinssätze. Und da die Verwendung von Vermögenswerten als Sicherheiten den Kreditgebern mehr Sicherheit in Bezug auf die Rückzahlung bietet, sind die Zinssätze für diese Art von Darlehen viel niedriger.

Vorteil – SCHUFA-Score

Auch wer säumig ist, kann Waren oder Geldanlagen als Sicherheiten anbieten, um einen Kredit zu erhalten. Es ist jedoch wichtig, dass Sie sich bei der Beantragung eines Kredits über die Anforderungen des Finanzinstituts informieren.

Nachteil – Einige als Sicherheiten angebotene Güter haben kürzere Zahlungsfristen

Während Sie bei einem Kredit mit einer Immobilie als Sicherheit bis zu 20 Jahre Zeit für die Rückzahlung haben, beträgt die Laufzeit bei einem Kredit mit einem Fahrzeug als Sicherheit maximal 5 Jahre, was für diejenigen, die einen längeren Zeitraum für die Rückzahlung benötigen, ein Problem darstellen kann.

Nachteil – Höhere Verlustrisiken

Es ist zu bedenken, dass die Verlustrisiken für den Kreditnehmer letztendlich größer sind. Das liegt daran, dass der Wert des als Sicherheit gestellten Vermögenswerts in der Regel viel höher ist als der für das Darlehen freigegebene Kredit. Wenn der Antragsteller also nicht in der Lage ist, die Schulden zu begleichen, besteht die Möglichkeit, dass er den Vermögenswert verliert, den er besitzt, d.h. einen viel höheren Wert als der freigegebene Kredit.